Dernière mise à jour le 28 décembre 2021

Toutes les entreprises et sociétés ont l’obligation de tenir une comptabilité. Il peut s’agir d’une comptabilité très simplifiée pour les auto-entrepreneurs, qui consiste à suivre le chiffre d’affaires, ou d’une comptabilité plus complexe pour les grandes sociétés. Dans tous les cas, l’entreprise devra choisir la façon dont elle veut procéder : s’occuper elle-même de la comptabilité, en embauchant éventuellement une personne dédiée ou externaliser sa comptabilité à un cabinet d’experts-comptables. Ce choix dépendra grandement des moyens dont elle dispose mais aussi de son secteur d’activité et de son volume d’activité.

Quelles sociétés doivent tenir une comptabilité?

Tous les types de sociétés et d’entreprises doivent tenir une comptabilité sauf les auto-entrepreneurs qui doivent uniquement suivre et déclarer leur chiffre d’affaires. En effet, en micro-entreprise, le résultat est calculé à partir d’un taux de charges forfaitaires. Il n’est donc pas obligatoire de suivre les charges réelles.

Toutefois, il peut quand même être conseillé de suivre les charges réelles. En effet, si elles deviennent trop élevées, il peut être intéressant d’envisager de changer de forme juridique. Cela permettra ainsi d’être imposé sur le résultat réel (et non le résultat « forfaitaire »).

Quand tenir une comptabilité ?

La saisie régulière des factures

La comptabilité doit être tenue régulièrement afin de ne pas voir une liste de factures s’amonceler lors de la clôture des comptes. Il s’agit donc de saisir les factures au jour le jour (ou à la semaine). Il faudra ainsi enregistrer :

- Les factures d’achat des fournisseurs puis les règlements ;

- Les factures de vente à destination des clients, puis les paiements.

Si l’entreprise est soumise à TVA, elle enregistrera à ce moment la TVA collectée et la TVA déductible. Cela permet aussi de calculer la TVA à payer pour les entreprises au régime réel normal qui doivent s’en acquitter mensuellement.

Attention à bien libeller les écritures comptables afin de les retrouver ensuite facilement.

La clôture des comptes

Chaque année, l’entreprise doit réaliser un bilan, un compte de résultat et une liasse fiscale à l’occasion de la clôture des comptes. Il s’agit de la date à laquelle les comptes sont arrêtés. Il faudra alors passer des écritures de régularisation telles que :

- Variation du stock : elle permet de n’enregistrer en comptabilité que les charges consommées au cours de l’exercice et non uniquement les achats ;

- Charges constatées d’avance : factures fournisseurs enregistrées par anticipation (prestation de service ou livraison de bien non réalisée) ;

- Factures non parvenues : factures fournisseurs non enregistrées en comptabilité alors que la prestation de service ou livraison de bien a été réalisée ;

- Produits constatés d’avance : factures clients enregistrées par anticipation (prestation de service ou livraison de bien non réalisée) ;

- Factures à établir : factures clients non enregistrées en comptabilité alors que la prestation de service ou livraison de bien a été réalisée.

Ces écritures permettent de respecter le principe de séparation des exercices. Il précise que les charges doivent être enregistrées l’année de leur consommation.

Il faudra ensuite passer les opérations diverses :

- Amortissements des immobilisations ;

- Constatation du stock final (en réalisant au préalable un inventaire puis en valorisant les quantités comptées à l’aide de la méthode en vigueur dans l’entreprise (CUMP, FIFO ou LIFO));

- Provisions (et reprises de provision) pour risques et charges, provisions réglementées et pour dépréciation de l’actif ;

- Écritures de stock ;

- Écritures de salaires et de charges sociales.

Enfin, afin de s’assurer de la cohérence des données, il sera possible de procéder à une révision des comptes :

- Rapprochement bancaire ;

- Vérification des comptes avec ceux de N-1 ;

- Rapprochement des balances auxiliaires avec la balance générale…

A l’issu de toutes ces phases, les documents suivants devront être préparés : bilan, compte de résultat, liasse fiscale et déclarations fiscales (déclaration d’impôt et déclaration de TVA).

Pourquoi tenir une comptabilité ?

Non seulement c’est une obligation pour certaines formes juridiques mais cela permet également de suivre la gestion de l’entreprise. La comptabilité permet ainsi d’avoir un nombre de renseignements considérables sur la santé de l’entreprise.

De nombreux éléments, ratios et indicateurs peuvent aussi être produits grâce à la comptabilité : tableau de bord, BFR, tableau des flux financiers, point mort…

Comment tenir une comptabilité ?

Deux possibilités existent pour tenir une comptabilité :

- L’externaliser en la faisant faire par un expert-comptable ;

- La faire soi-même.

Passer par un expert-comptable engendrera des coûts supplémentaires pour l’entreprise alors que la faire soi-même nécessitera un investissement en temps et pourra être source d’erreur.

Quelles sont les règles à respecter?

Afin de tenir sa comptabilité dans les règles de l’art, il est essentiel de respecter 10 principes comptables. Ils permettront de présenter une image fidèle de l’état financier de l’entreprise :

- Permanence des méthodes ;

- Non compensation (actif/passif et charges/produits) ;

- Intangibilité du bilan d’ouverture : le dernier bilan de N-1 doit être égal au premier de N ;

- Prudence : les charges incertaines doivent être enregistrées en comptabilité ;

- Coûts historique : valeur à laquelle les biens doivent être enregistrés ;

- Continuité d’exploitation ;

- Indépendance des exercices ;

- Importance relative ;

- Bonne information ;

- Prééminence de la réalité dur l’apparence.

Faire sa comptabilité soi-même

Il n’est pas facile de faire sa comptabilité soi-même quand on a peu de connaissances en matière comptable. Ainsi, il est nécessaire de connaitre quelques règles de base (fonctionnement de la TVA, différence entre charges et immobilisations, amortissements…). Il faudra aussi bien s’équiper, l’idéal étant d’avoir un logiciel comptable.

Certains sont mêmes gratuits, mais il faudra vérifier qu’ils respectent certaines règles légales comme l’édition du FEC (fichier des écritures comptables), document qui peut être demandé par l’administration en cas de contrôle fiscal. Il faudra aussi vérifier qu’il propose une maintenance régulière. Si vous avez peu de connaissances en comptabilité, le mieux est de choisir un logiciel comptable avec un service après-vente et une formation intégrée.

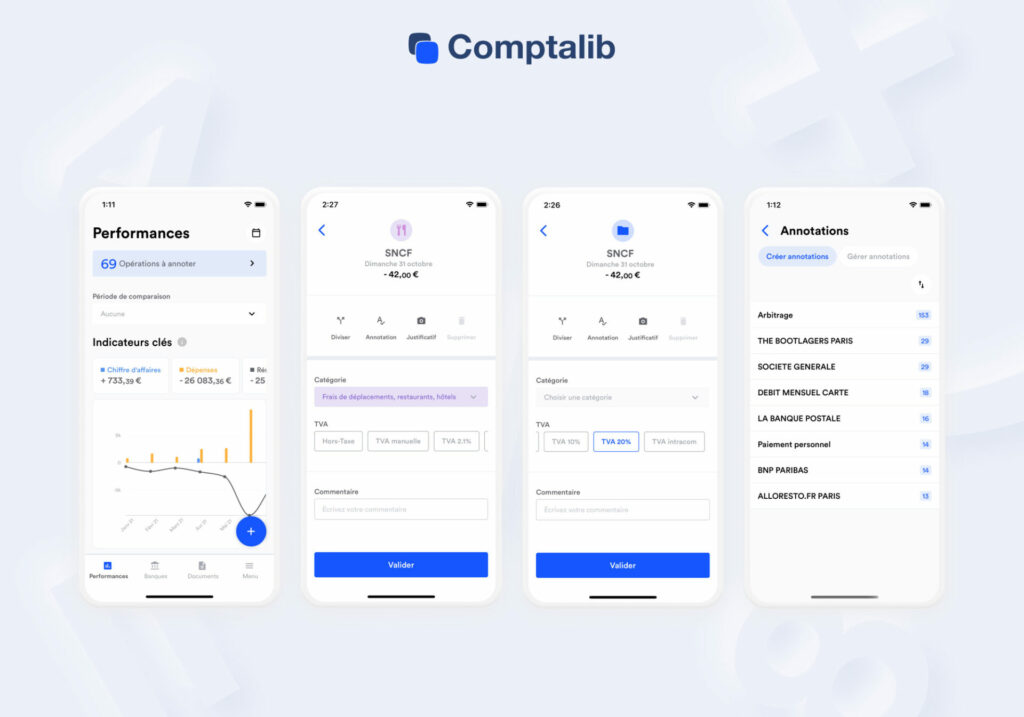

Encore mieux si l’entreprise peut se le permettre, elle pourra choisir un logiciel interfacé avec la banque afin d’avoir les écritures bancaires en ligne, ainsi qu’un logiciel permettant d’éditer des devis et des factures.

Sous-traiter sa comptabilité à un expert-comptable

Un cabinet d’expertise comptable peut se charger de tenir la comptabilité. Mais le rôle de l’expert-comptable ne se limite pas là : il peut aussi réaliser des déclarations fiscales, sociales et juridiques. Enfin, il a une mission de conseil.

Toutefois, toutes ces prestations ne sont pas gratuites. En échange de son travail, le comptable percevra des honoraires. Certains tarifs commencent à moins d’une centaine d’euros par mois. C’est le cas des experts-comptables en ligne. Mais les tarifs sont souvent très changeants en fonction du chiffre d’affaires de l’entreprise, de la nature d’activité, du régime fiscal, du nombre de salariés…

Toutes les prestations fournies par l’expert-comptable devront être indiquées dans la lettre de mission. Il s’agit d’une sorte de contrat qui lie les deux parties et indique les obligations de chacun.